2015 рік був багатий на посівні інвестиції та угоди про партнерство між стартапами і венчурними фондами. Looksery, Prodvigator, Ajax Systems, iBlazr – найвідоміші українські стартапи, про які говорить світова спільнота. Яким буде наступний рік для ринку венчурного капіталу? Про основні напрямки, майбутні зміни і поведінку гравців розповідає в своїй статті Марк Састер, партнер Upfront Ventures.

До приходу в Upfront Марк обіймав посаду віце-президента з управління виробництвом в Salesforce.com, після того як компанію викупила корпорація Koral, де він у свою чергу був одним із засновників і генеральним директором. Завжди шукає захоплених підприємців для інвестування в проекти на ранніх стадіях розвитку. Сфера його інтересів дуже широка: цифровий контент, дистрибуції, AdTech, споживчі інтернет – технології і SaaS компанії.

Марк Састер:

Зараз є певна невизначеність серед приватних технологічних ринків, які швидко зростають і ринків венчурного капіталу, що є їх основою З одного боку інновації зараз на небаченому підйомі завдяки таким можливостям, як висока швидкість зв’язку, збільшення кількості смартфонів, сприяння розвитку торгівлі через соціальні мережі і завдяки тому, що ми можемо за один клік зробити покупку на Amazon, Apple, Google або PayPal.

У 2012 я написав статтю під назвою «Початок венчурного капіталу», в якій описував ці тенденції, а в 2014 була опублікована презентація «Чому венчурний капітал найбільш привабливий», де були наведені нові дані наших аналітичних досліджень.

Перенесемось на три роки вперед. Що ми побачимо на горизонті 2016? Це вже буде скоріше початок кінця венчурного капіталу, в розумінні раціональної поведінки в цій сфері. Звинувачувати в цьому нікого – на ринку діють свої закони, а історія нас нічому не вчить. Цикл «піднесення – спад». Найкрутіші компанії з’явилися в останній застійний період і ми бачимо, наскільки вони упішні – Facebook, Twitter, Tesla та інші. До цього з’явилися Google, Salesforce і LinkedIn.

Нові технології збагачують венчурний капітал новими компаніями та внесками – це нагорода за те, що інвестиційні товариства знову відкрили для себе наш клас активів. Кого звинувачувати? Ці товариства? Венчурний капітал? Або потік нових підприємців і горе-підприємців, що шукають слави і багатства? Ні перших, ні других, ні третіх. Це все одно, що звинувачувати пресу в безперервних повідомленнях про Дональда Трампа, а потім бачити рейтинг Дональда Трампа на дебатах і дивуватись, що преса приділяє йому стільки уваги. Ринок є ринок.

Сучасний приватний ринок технологій абсолютно точно знаходиться в бульбашці. Згідно з Вікіпедією, бульбашка – це «торгівля цінними паперами за цінами, істотно відмінними від справедливої ціни»

Заперечення в стилі: «Цього разу стартапи приносять реальні доходи» або «Ринкова вартість зростає, значить це – не бульбашка» – непереконливі. А визначення «ціна, що істотно відрізняється від справедливої ціни» – звучить цілком переконливо. Ринок дав нам те, що інвестиційний гуру Майкл Морітц визначив, як «другорядні єдинороги» (стартапи вартістю більше 1 млрд доларів).

Визначення «бульбашки» з Інвестопедіі:

«Стрибок в цінах, більш ніж виправданий факторами, які існуюють поза ринком, який зазвичай з’являється в певному секторі. За ним настає падіння цін після початку активного розпродажу фінансових інструментів».

Стрибок у цінах. Більш, ніж виправданий. Зазвичай в певному секторі. Давайте розберемось більш детально.

Минулого тижня я виступав на щорічній конференції Cendana, яка присвячена венчурним капіталам та інвестиційним товариствам. Засновник Cendana Майкл Кім був одним з перших, хто помітив зміни у венчурному капіталі, що призвели до появи посівних стадій інвестування, і профінансував багато з кращих проектів в області. Завжди велика честь зустрічатися такими прославленими колегами. За посиланням можна завантажити мою презентацію з саміту: Final venture outlook 2016 from Mark Suster

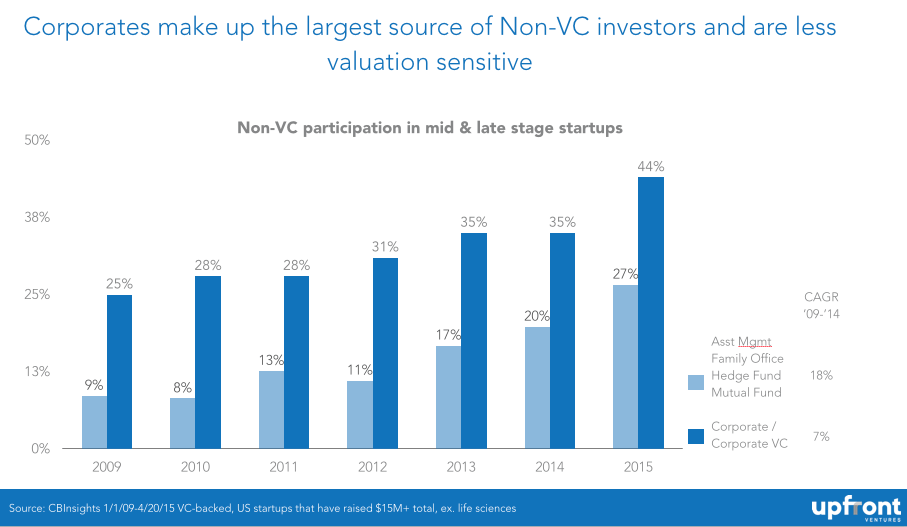

Якщо «ринок» стимулює підвищення цін за межі реальної цінності активу, то на ринку з’являються нові гравці, які не так раціонально підходять до оцінки фактичних цін – не венчурні фонди, включно з корпоративними інвесторами, хедж-фондами та краудсорсингом. Я не виправдовую те, що відбувається у сфері венчурного капіталу. Просто хочу підкреслити, що зростання цін тісно пов’язане з аутсайдерами. На графіку нижче видно, що 78% раундів фінансування 80 компаній вартістю від мільярда доларів були проведені не венчурними інвесторами.

Я дуже сумніваюся, що протягом 18 місяців на світі з’явилося 50 нових компаній, вартих мільярда.

Стартапи в США, оцінені в мільярд і більше

Щоб ви краще розуміли, наскільки швидко ми створили «ринок другорядних стартапів» (як його називає Майкл Морітц): за останні півтора року, тільки в США кількість приватних компаній, що займаються новими технологіями і оцінюються в суму більше мільярда (що деякими вже вважається високим показником ) зросла з 30 до 80. Або ми десь дістали чарівні боби, або поспішили з розрахунками. Нижче графік, що показує середню оцінку приватних компаній на пізніх стадіях розвитку в порівнянні з традиційними раундами фінансування на розвиток компанії, проведеними венчурними фондами, а також у порівнянні з відкритими ринками.

Оцінка компаній на пізніх стадіях (раунд D, не венчурний капітал) поверхнева і продиктована потребами аутсайдерів (у порівнянні з раундом С, проведеним венчурними фондами). Ми можемо спостерігати схожі тенденції в ході посівних раундів А і В, що проводяться за допомогою краудфандингу.

Середня оцінка, приватні компанії на пізніх стадіях розвитку (SMT) Відкриті ринки більш адекватні (Акції US Tech ETF в період з 01.07.12 по 30.06.15)

Якщо розібратися, які саме фактори сприяли збільшенню кількості другосортних стартапів, то можна відстежити і гроші, які ведуть до невеликої кількості джерел. По-перше – корпоративні інвестори, у тому числі Google, Rakuten, Alibaba, Comcast та інші збільшили обсяг своїх інвестицій в підприємства, і вони часто керуються не тими ж мотивами прибутку (і таким чином – не тими ж самими механізмами ціноутворення), що і традиційні інвестори. Це не звинувачення на адресу корпоративних інвесторів – просто слід визнати, що часто існують стратегічні причини для інвестицій крім тих, якими зазвичай обумовлюються дії фінансового інвестора.

Не венчурне фінансування стартапів на проміжних і пізніх стадіях розвитку

Найцікавіше – це взаємодія фондів і хедж-фондів для проникнення на ринок приватного капіталу. Як я писав в пості «Структурні зміни в індустрії венчурного капіталу», приватні технологічні компанії відкладають первинне розміщення акцій і таким чином приватні інвестори в технологічній сфері заробляють більше до фактичного розміщення акцій, а державні інвестори відчувають необхідність відреагувати на це.

І яка реакція?

Зрілі фонди вклали гроші в компанії, які їм видалися найближчими конкурентами існуючих публічних компаній і один спеціаліст описав це як «попередня скупка розміщених акцій, щоб стати власниками після того, як компанії стануть публічними».

Розміри раундів досягли небувалих величин і це пов’язано з відсутністю дисципліни в ціноутворенні

Середній розмір раундів для стартапів на проміжному і пізньому етапі розвитку за типами інвесторів

Тільки за два роки середній розмір раунду за участі взаємних фондів збільшився більш ніж в три рази. Такий же феномен спостерігається в хедж-фондах. Тому ми можемо сказати, що величезна кількість грошей крутиться біля екосистем на пізніх стадіях розвитку. Це ж добре для підприємців в області швидко розвиваються технологій – чи не так? Чи не так? Не так все просто. Виявляється, і для компаній прийде День Розплати. Їм треба буде або розмістити свої акції, або їх куплять великі компанії, які напевно і самі є публічними. Все має повернутися на свої місця.

Інвестори відкритих ринків не настільки дурні, якими їх намагаються виставити приватні інвестори. Звичайно, вони вбудовують механізми захисту у свої фінансові операції, що дозволяє вберегтися від збитків при первинному розміщенні акцій, якщо ціна виявиться нижчою, ніж сплачена. Постає питання: чи розумна ціна яку вони платять сьогодні за компанію вартістю понад мільярд? Вона реально коштує більше мільярда доларів або як висловлюється Майкл Морітц – ми знову створюємо другорядних єдинорогів?

Почастішали випадки, коли компанії продають за ціною рівною або нижчою від їх вартості за останньою оцінкою.

12 угод з продажу часток загальною вартістю понад $12 млрд в 2012 році, 7 угод з продажу часток загальною вартістю понад $7 млрд в першій половині 2015 року

І тут ринок дає нам підказки. У 3-х з 12 випадків, інвестори продали свої частки за ціною нижчою їх вартості згідно з оцінкою на попередньому раунді. 25% продажів за заниженою ціною? Жалюгідне видовище. Але вже через рік, в 2015 році 5 з 7 продажів були здійснені за заниженою ціною. Це вже 71% угод. Складно робити будь-який прогноз на 2016 без визнання тієї ролі, яку починає грати краудсорсинг на ринку стартапів. За 2 останніх роки ми спостерігали наплив компаній, що займаються високими технологіями, які були профінансовані через платформи краудсорсингу. Ті, хто читає цю статтю, звичайно, знають, що AngelList – це безсумнівний лідер і гідна всілякої поваги платформа, а й багато нових платформ вийшли на світовий рівень. Фінансування через них тільки за останні 2 роки досягло небувалих висот, і зросло з 400 млн. до 2,6 млрд. доларів.

Тим часом, по той бік ринку – показник середньорічного темпу зростання краудфандингу за останні 2 роки досяг 153%

Загальна сума коштів, залучених за допомогою краудфандингу в світі

Звичайно, на перший погляд це здається неправдою. Я і сам прочитав безліч образних висловлювань на тему, наскільки мертвий венчурний капітал і що його скоро замінить банда альтруїстів – колишніх засновників і на стартапи проллється золотий дощ інвестицій. Реальність більш багатогранна.

Почнемо з того, що умови які не пропонуються підприємцям при конвертованій позиці, набагато гірші за умови, які пропонують посівні та венчурні фонди, що оцінюють компанії. Але тільки зовсім недавно підприємці почали говорити про це. Хоча це і дрібниці порівняно з широкомасштабним обдурюванням недосвідчених інвесторів, яке зараз має місце. Я відверто попереджав про це протягом кількох років кожного разу, коли мова заходила про краудфандинг, але зараз обдурювання стало настільки очевидним, що навіть Комісії з цінних паперів і бірж (SEC), варто придивитися до діяльності краудфандингових плаформ.

Я отримую безліч листів від дбайливих незнайомців, що описують конкретний стартап і закликають вкласти гроші «поки не пізно», а заодно переконують інвесторів, що вони зможуть увійти в угоду, тільки якщо вкладуть кошти у фонд відправника листа Я часто бачив угоди, рекомендовані платформою, де немає навіть найнеобхіднішої інформації, вивчення якої пригасило бажання інвестувати.

А чому б і ні? Платформа часто отримує комісійні і не несе витрат на підтримання інвестиційної позиції. А ще багато синдикатів працюють за схемою deal by deal. Для інвестора це означає, що якщо угода, яку він уклав, накриється (і накриються ще 49 угод), то керівництво синдикату все одно може заробити купу грошей на цих 50 угодах, тому щр він/вона не несе збитки за інші провалені угоди. Тому інвестиційні товариства не дозволяють венчурним фондам працювати за схемою deal by deal.

За цей нетривалий бум краудфандинга будуть розплачуватися засновники компаній. В умовах коли «кожна угода виграшна» і гроші течуть рікою, вони отримають свої гроші через посередників. Але коли ринок внесе свої корективи – хто здійснюватиме подальше фінансування цих компаній, які опинилися на мілині? Я розумію, що фінальні акорди ще не прозвучали, але вони прозвучать.

Який же мій прогноз на 2016?

1. Думаю, в 2016 році року ринок приватних технологічних компаній сповільниться, але я це передбачаю вже 2 роки, тому фіг його знає. Хоча я знаю, що ринки переоцінені, а один у полі не воїн, тобто один гравець не може поміняти ринкові ціни. Саме тому скандал в барі 38 Bin був всього лише маневром для відволікання уваги. Я буду продовжувати інвестувати на ранніх стадіях в компанії, які фундаментально змінять деякі аспекти індустрії за адекватний період часу (8-12 років). Тут не буває швидких грошей, якщо це не бульбашка, звичайно.

2. Ми будемо і далі спостерігати надмірне фінансування на пізніх стадіях розвитку компаній, поки не спам’ятаємось і потім, за моїми прогнозами, розумні не венчурні інвестори повернуться до своїх прямих обов’язків, і знову почнуть шукати прибутку в інших областях, а ми – ті , хто щось розуміє у венчурних фондах, – продовжимо займатися своїми справами.

3. Зростання краудфандинга, як рівноцінної альтернативи венчурному капіталу не буде зменшуватися. Занадто багато (щодо її вартості) капіталу буде направлятися в це русло аж до чергового спаду, коли багато недосвідчених інвесторів розоряться, або поки SEC (Комісія з цінних паперів і бірж) не почне трусити сумнівні платформи або інвесторів на цих платформах. Підозрюю, що це відбудеться вже після 2016 року, коли роздрібні інвестори втомляться чекати легких грошей на ринку технологій.

4. Тим часом, технічний прогрес буде розвиватися далі незалежно від того в яку суму там оцінюються стартапи. Технології будуть і далі впливати на суспільство, промисловість і економіку. І я підозрюю, що ще довго венчурний капітал буде відігравати вирішальну роль у підтримці великих підприємців.

Хотів би подякувати своєму колезі Кевіну Чженя за його невтомну працю у відстеженні трендів посередницького фінансування від імені Upfront Ventures. Його робота неоціненна, і якщо ви будете стежити за його твіттером, то дізнаєтеся багато корисного.

За матеріалами bothsidesofthetable.com

1,694 views

1,694 views

What are your thoughts?